今天早晨(北京时间7月28日)Meta发布了二季度财报。核心要点如下:

1)整体业绩稍弱于预期,受市场重点关注的下季度指引显著不及预期。二季度Meta的收入紧贴指引下沿,基本符合预期,但费用铺张厉害,主要由于员工还在逆势扩张。下季度收入指引在260亿至285亿区间,同比加速下滑(-10.4%~-3.5%)。虽然有汇率变动的影响(约影响增速6个点),但指引数字还是与预期的300亿差距太大了。核心投行的预期基本在3%-5%增长区间,剔除汇率也有9%-11%的增长。

2)流量扩张但变现效率降低。二季度Meta的生态流量,除了欧洲地区因为关闭了俄罗斯服务而预期内下滑外,其他地区均稳定扩张。但从单用户变现价值ARPU上,欧美地区显著走低,主要源于平台吸引力下降、Reels低商业化拖累,以及宏观上广告主预算减少后拉低广告单价,因此Meta只能提升加载率来缓解收入压力。

3)VR/AR淡季加速增长,市占率进一步提升。但昨日宣布8月开始提价,可能是为控制不断扩大的经营亏损。不过在当前经济环境下,提价会对销量有一些冲击影响。除此之外,高基数因素也会加大下半年的增长压力。

4)员工费用高企削弱利润,节衣缩食开启。收入不增反降下,由于经营费用仍然较高,使得最终的经营利润被明显压缩。二季度员工规模仍然在高速扩张中,但传闻近期将开启10%比例的裁员计划,有望在年底之前看到对利润的优化效果。

除了裁员,在资本开支上公司也开始节省。本次财报披露,资本开支小幅调整至290亿-340亿。同时再次下降全年的总支出预算,从870至920亿,调整至850-880亿。

5)公司当期回购花费50.8亿,回购额度还剩243.2亿。截至二季度末,公司账上类现金资产(现金及现金等价物、受限制现金、可交易证券)合计405亿,当期自由现金流45亿,较去年同期及今年一季度,均下降近一半。

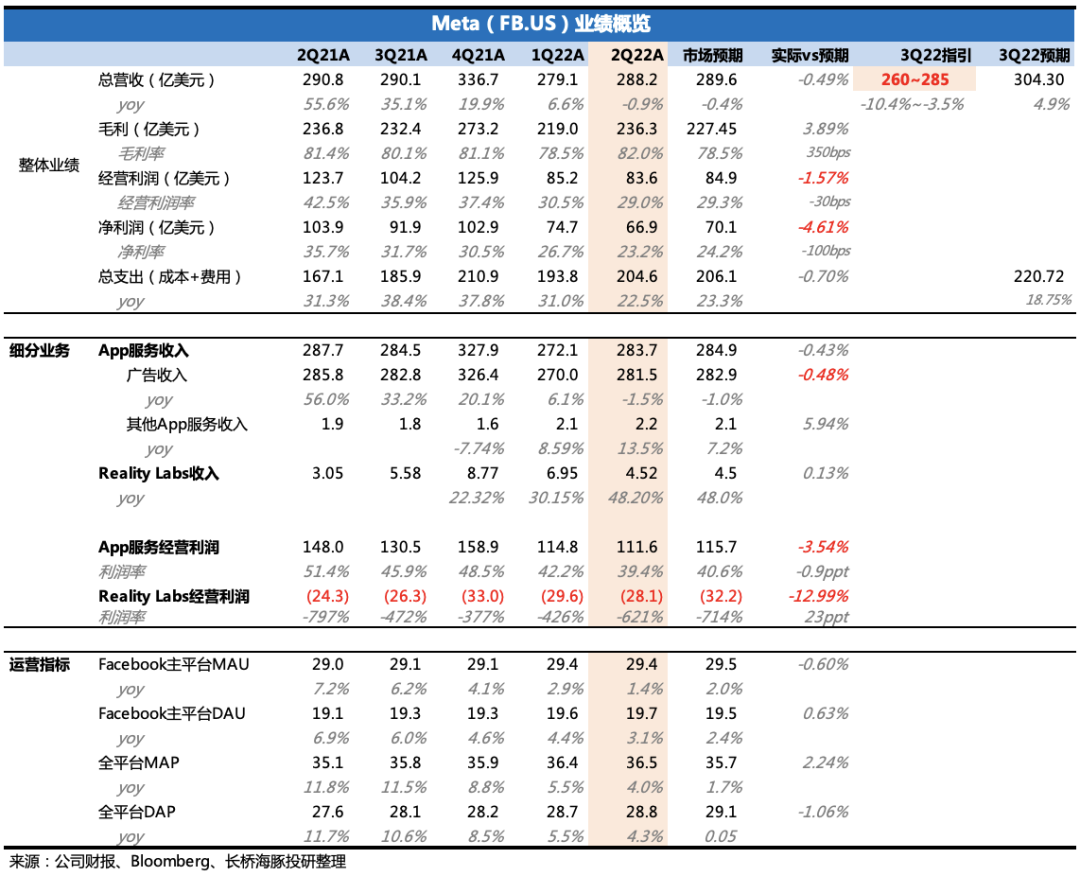

6)重点指标实际与预期对比

长桥海豚君观点

在继Snap下调指引、业绩暴雷,以及谷歌的另类“超预期”,市场对美股广告公司二季报的预期也越来越混沌。

无论是Snap暴雷后一路悲观跟跌,还是谷歌财报发出后的信心反弹,预期摇摆不定的根本原因,还是在于当下数字广告面临着的复杂经营环境。当Snap和Google管理层均表态难以对下半年做出相对明确的指引和展望,短期的多空博弈情绪推向高潮。

因此市场对于Meta此次财报,相比于二季度业绩,更看重的是管理层对下季度及全年的指引。偏偏问题就出在指引身上,Meta的这次财报,当期业绩弱于预期但并不算暴雷。但Meta对下季度的指引再次与市场预期相差甚远,资金期待的下半年业绩回暖信号并未出现。

对于管理层归因的Reels低商业化影响,海豚君认为有影响但并不是主因。关键还是在于Meta大部分对宏观经济十分敏感的SMB客户,以及无法回避的竞争加剧。也就是说,Meta的最差业绩期还没到。开源遇阻力,当下Meta能做的,只有通过硬节流来缓解利润压力。

当前Meta的估值已经跌穿历史底部区间,反转仅需一个信号,但光靠估值低这个理由还不够。当元宇宙还在远方,短期内要重新唤起市场对Meta投资信心,更需要的是经营环境的改善,经济触底亦或是竞争缓和可能才会迎来真正像样的反转。

本次财报详细解读

一、流量仍在,但变现效率降低

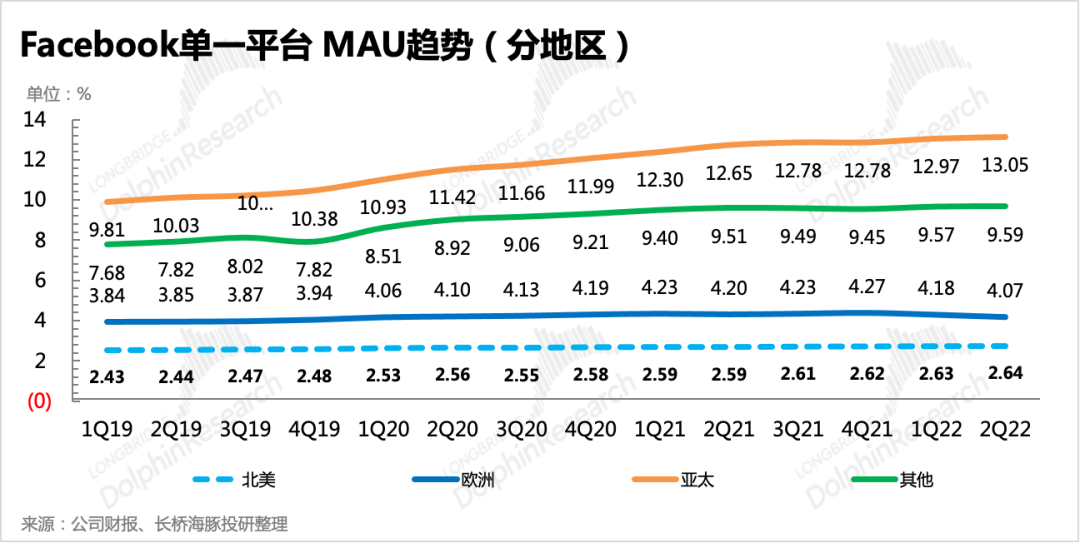

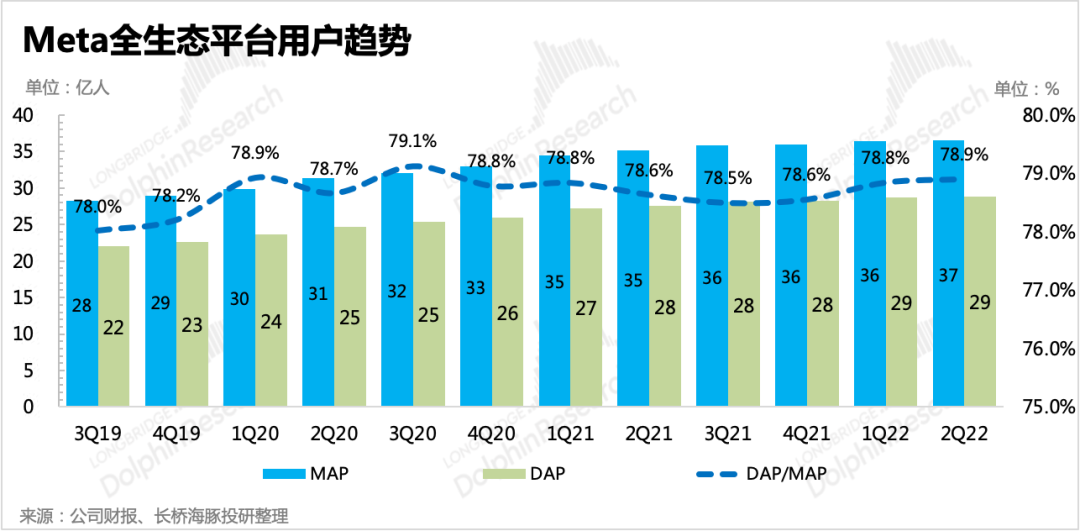

二季度Meta的平台用户增速放缓,但仍然保持在微幅扩张中,仅欧洲地区因为3月底停止俄罗斯服务的原因而有所下滑。截至二季度末,Meta全生态月活用户达到36.5亿人,其中Facebook为29.35亿人,整体平台的用户粘性保持稳定。

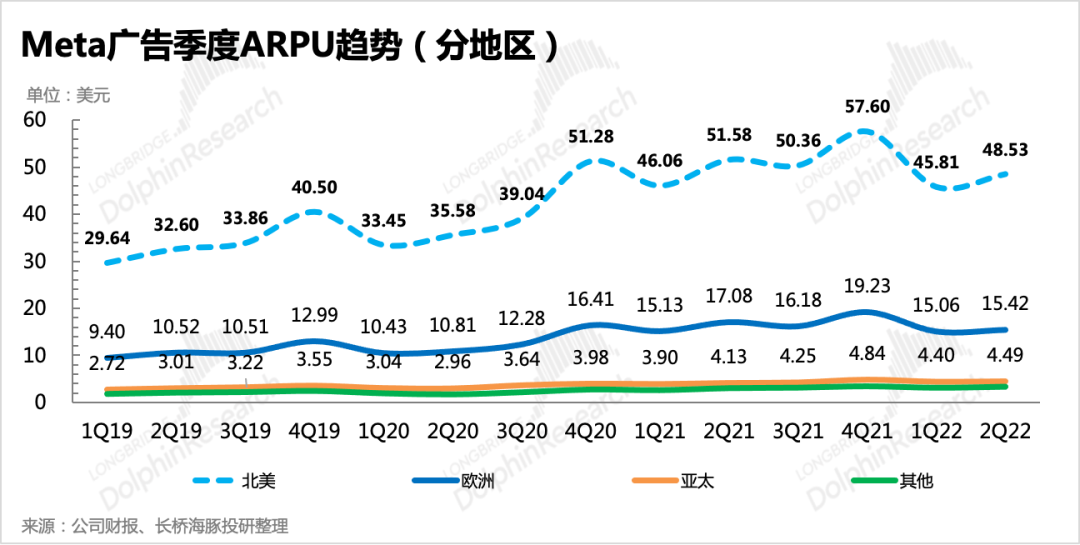

从单用户的广告收入(ARPU)来看,主要赚钱的欧美地区,用户的变现价值在同比走低,亚太地区虽然上涨,但*值太低,对总营收起不了太多支撑作用。这直接影响了Meta的收入,同时获利能力也因为流量运营成本和人员支出相对固定短期难以快速优化,而持续走弱。

二、广告:指引低于预期,Reels商业化难解短期压力

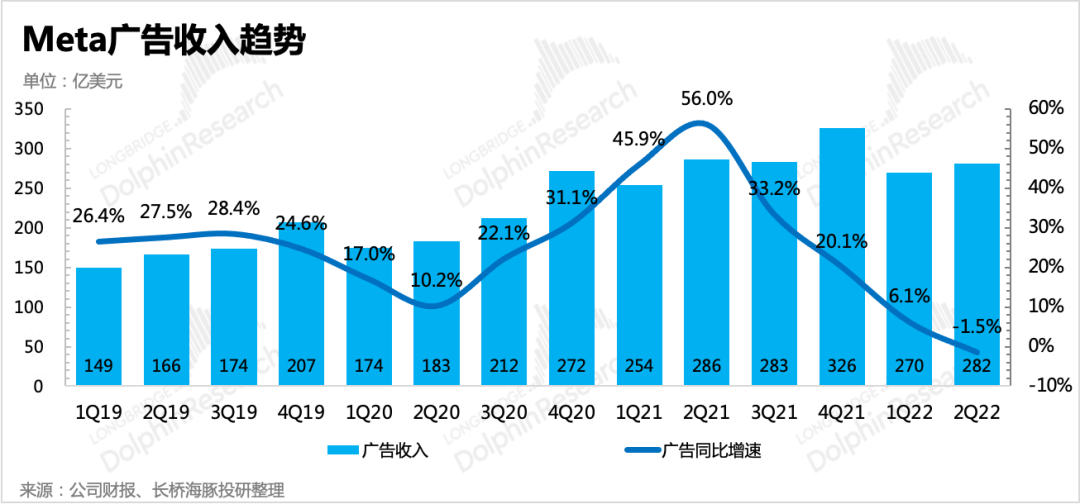

二季度Meta的广告收入281.5,同比下滑1.5%。剔除外汇变动影响后,广告增速在3%。除此之外宏观经济、外汇、竞争以及去年同期的高基数都是拖累增长的主要因素。

但分地区来看,除欧洲地区因为俄乌战争这种不可抗力拖累,但核心的北美地区,*也出现同比下滑。这部分收入与汇率变动关联不大,因此更多的是Meta自身的原因,以及对应的客户营销收缩有关(Meta拥有大量的SMB中小商户广告主,而SMB对经济下行的敏感性更强,在削减支出上也更迅速)。

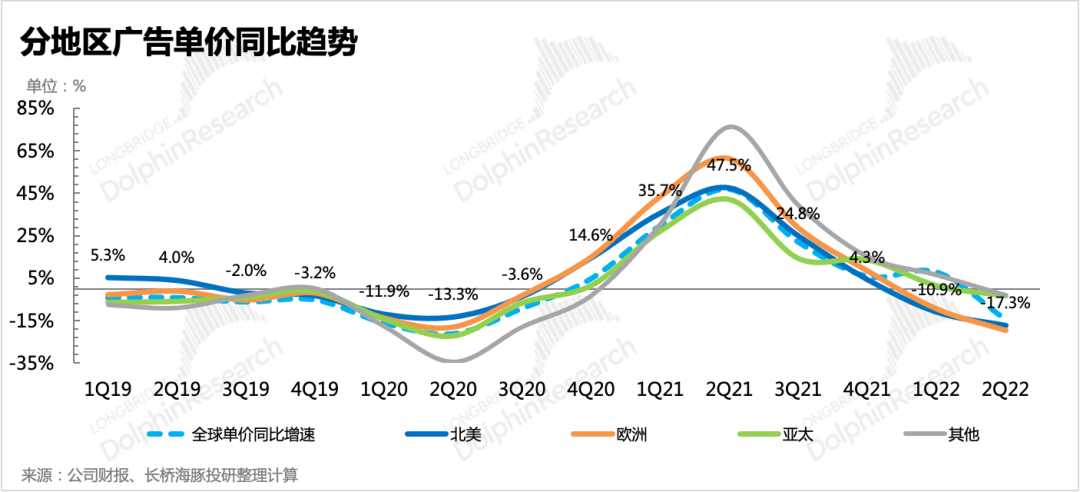

Meta在北美地区流量还没有出现流失,但从报价来看,可能平台的吸引力在下降。在海豚君计算的Meta各地区广告单价变动率上看,已经连续两个季度北美报价在同比下滑。

虽然也有Reels本身商业化程度不高,拉低了平均报价水平带来的原因,但这样的加速下滑态势,很难再去否认广告主已经将部分预算从Meta上迁移出去。

从目前已经发布财报的Snap、Twitter以及Google这三家龙头情况也可以看出,在均受到汇率、通胀的影响下,广告主收缩营销预算已经是共识,也就意味着,这三家的增长很可能有一部分是从Meta的饭碗中抢来的。

海豚君认为,迁移的根本原因无非是广告主希望去寻求ROI更高的投放渠道。TikTok上用户交互活跃,投放直接响应广告后商家可能会获得更多的用户反馈;苹果IDFA隐私政策调整,对Meta等社交平台的广告衡量、广告精准影响很大,Google的搜索广告因此受益。

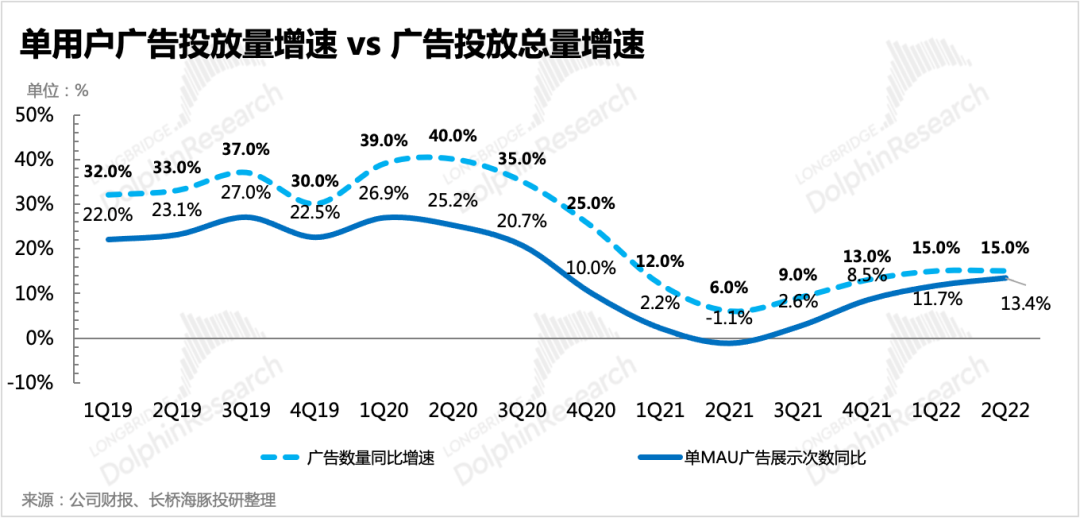

在行业收缩,自身报价没有优势下,Meta只能依靠让用户看更多的广告来缓解增长的压力,为求“以量取胜”。二季度广告投放量同比增长15%,单用户展示量也有13.4%的增长。

对于下半年的预期,由于Meta接近98%的收入都来自广告,因此广告收入的展望可以对照公司对总营收的变动指引。

三季度总营收指引在265~285亿区间,对应变动为下滑3.5%到下滑10.4%。这个指引远低于市场对Meta三季度的一致预期(~304亿),哪怕是区间上沿的285亿,也比市场预期低了6%,这也预示着,Meta三季度的广告并不会出现市场原本预期的回暖信号(苹果IDFA隐私政策调整从去年三季度开始,Meta广告出现影响,今年三季度开始,基数效应对增速的影响会逐渐降低)。

与此同时,这样保守的指引数据,也变相预示着Reels的商业化在三季度规模还不大,很难帮助总营收抵消部分阻力。

三、VR/AR:“提价+高基数”给下半年增加压力

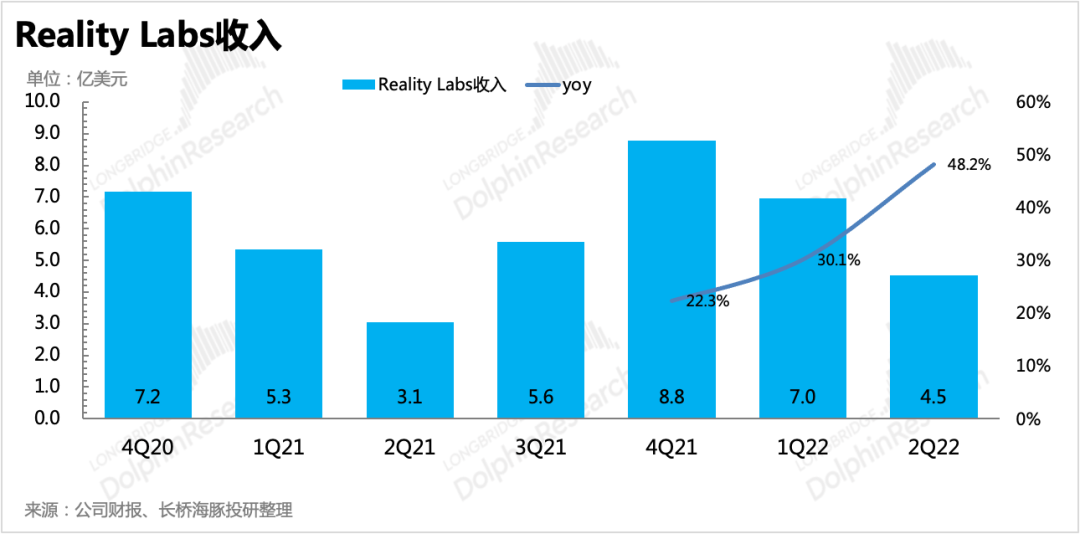

二季度VR/AR业务实现收入4.5亿,同比增长48%,虽然是销售淡季,也没有新品发布,但仍然较一季度加速。

在去年十月推出299美元的Quest 2大火之后,Meta的Oculus一直未有新的爆款产品出现。靠着Quest 2在去年拿下了80%的市占率之后,今年一季度出货的356万台VR头显中,Oculus的市占率已经冲击了90%大关,垄断优势进一步提升。

或许是公司希望对持续扩大的亏损状况有所控制,昨天Meta刚刚宣布,旗下的Quest 2提价100美元,即128G款的报价为399美元,256G款的报价为499美元。虽然提价有助于提高自己以及背后供应链渠道的整体利润水平,但在需求下行、缺乏新的里程碑式VR内容的阶段,提价多多少少都会影响前端的销量。

与此同时,去年下半年Quest 2发布,有高基数影响,今年即将发布的新品Quest 2 Pro,属于是高端产品,仍然是有助于亏损控制但无益于短期规模扩张的。因此下半年VR业务有一定的增长压力。

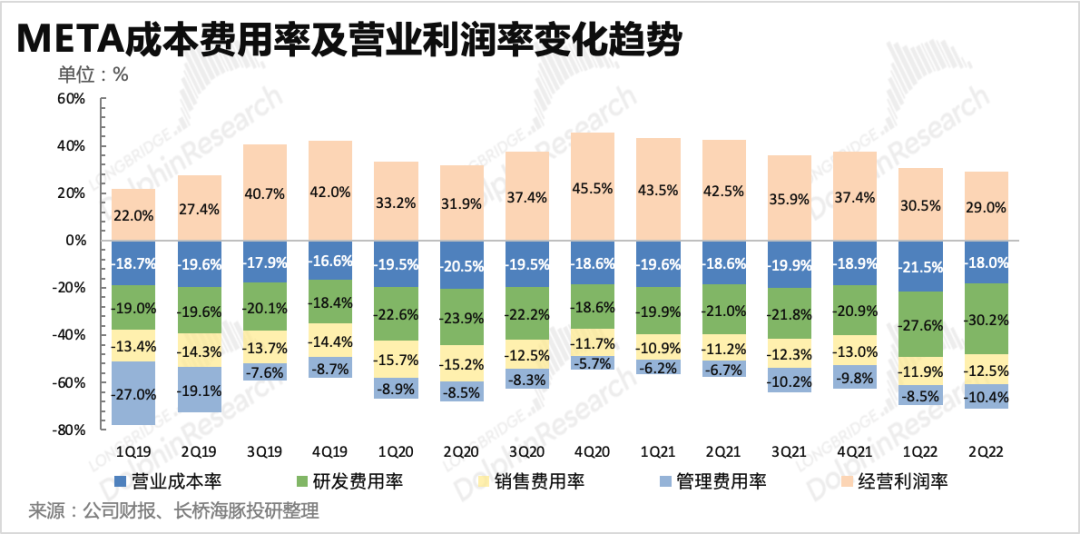

四、利润超预期承压

二季度公司实现经营利润83.6亿,利润率同比大幅走低,环比也缓慢下降。

主要影响利润的是费用端的扩张,在收入增长停滞下,整体经营费用还同比增加了35%。二季度末Meta的员工总人数同比增加了32%,股权激励的占比也在提升,因此经营费用主要还是由员工薪酬福利带来。

上周Meta传闻将在近期开展大规模的裁员,比例接近10%。如果三季度能够实施,当季有离职赔偿金拉高费用,那么至少要到四季度才能看到团队优化对利润改善的效果。

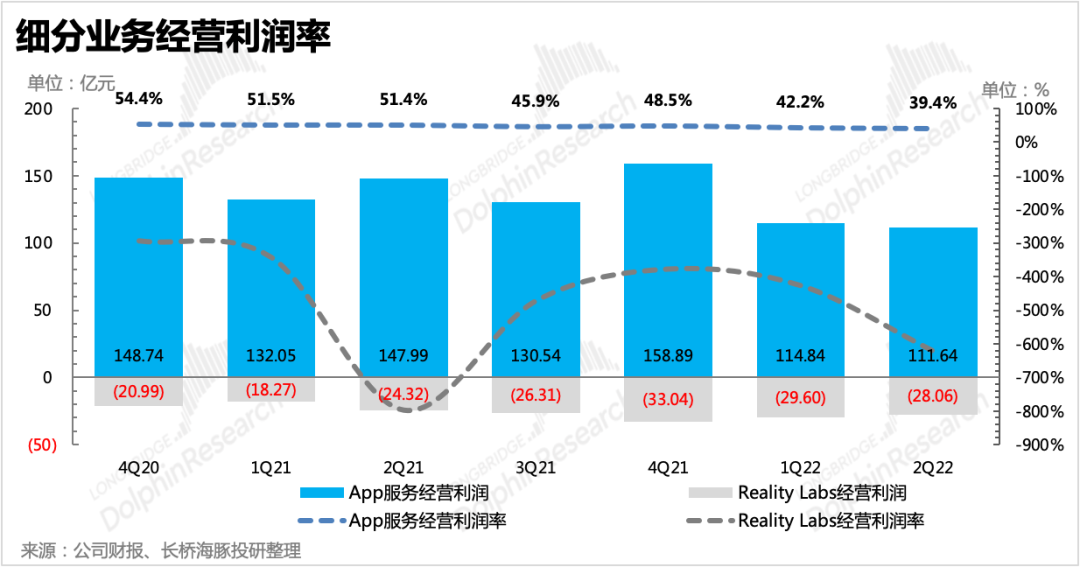

在去年,海豚君就多次提及,由于Meta对VRAR的巨额投入,以及Reels生态的搭建,公司的利润压力会比收入端更显著,这也是让原来的市场资金纠结和不满意的地方。

Meta原有的大部分投资资金,看中的是Meta超高的利润率和稳定的现金流,以及短期成长势头不错的Instagram。对于需要长期持续投入、有效产出动辄5年、10年才有预期,短期就是利润“吞金兽”的VR以及元宇宙,这部分资金并不喜欢。

因此在Meta今年初宣布投入100亿美金到VR领域上,直接吓跑了不少资金。虽然市值从年初已经蒸发了50%以上,但Meta当下又处于一个非常被动的局面。

1)占比98%的广告,双重承压,撇开大家都面临的宏观环境,至少从目前来看,苹果ATT和TikTok竞争的影响,Meta招架之力太弱,透露出的反转信号不强。

2)元宇宙的故事很宏大,但需要Meta做一个长至5-10年的无偿奶妈,在此期间还需要警惕苹果、微软、谷歌的竞争威胁。截至二季度末,Meta账上类现金资产还有405亿,但自由现金流已经从去年的85亿砍了一半仅剩45亿。下半年基本面压力更大,现金流可能还没触底。虽然Meta很难有现金流危机,但现金不断耗损却没有带来正向收益的投资,也会影响到公司估值。

目前Meta的估值已经跌穿历史底部区间,反转仅需一个信号,但光靠估值低这个理由还不够。当元宇宙还在远方,短期内重新唤起市场对Meta投资信心,更需要的是经营环境的改善,经济触底亦或是竞争缓和可能就会迎来真正的反转。

文章内容仅供阅读,不构成投资建议,请谨慎对待。投资者据此操作,风险自担。

奥维云网(AVC)推总数据显示,2024年1-9月明火炊具线上零售额94.2亿元,同比增加3.1%,其中抖音渠道表现优异,同比有14%的涨幅,传统电商略有下滑,同比降低2.3%。

“以前都要去窗口办,一套流程下来都要半个月了,现在方便多了!”打开“重庆公积金”微信小程序,按照提示流程提交相关材料,仅几秒钟,重庆市民曾某的账户就打进了21600元。

华硕ProArt创艺27 Pro PA279CRV显示器,凭借其优秀的性能配置和精准的色彩呈现能力,为您的创作工作带来实质性的帮助,双十一期间低至2799元,性价比很高,简直是创作者们的首选。